當前孕嬰童營養品市場的發展態勢如何?核心品類演變呈現哪些關鍵趨勢?消費者需求仍存在哪些未滿足的痛點?企業應從哪些維度構建差異化創新路徑?

近日,在2025 CBME國際孕嬰童展現場,天貓國際母嬰超會養聯合智篆Gl發布了《2025天貓國際分齡營養白皮書》。

*以下為白皮書內容,經CBME洞察梳理:

#01

市場概況:

供需共振驅動

孕嬰童營養品邁入3.0時代

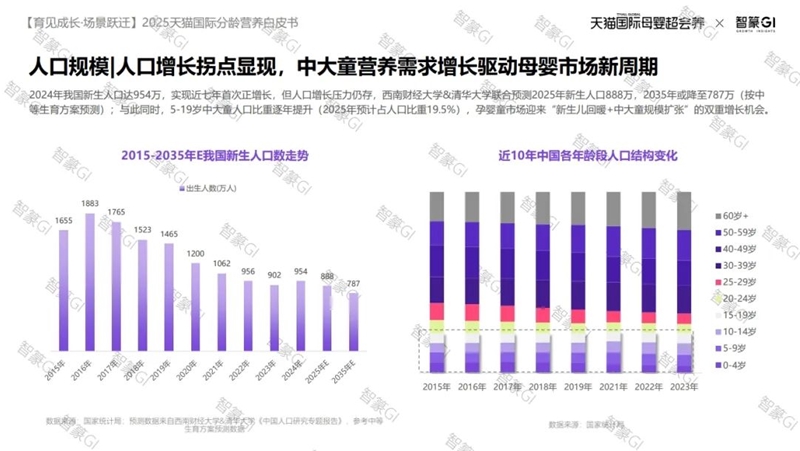

01人口增長拐點顯現,中大童營養需求增長驅動母嬰市場新周期

白皮書提到,雖然2024年我國新生人口實現近七年首次正增長,但人口增長壓力仍存,西南財經大學&清華大學聯合預測2025年新生人口888萬,2035年或降至787萬(按中等生育方案預測)。

與此同時,5-19歲中大童人口比重逐年提升(2025年預計占人口比重19.5%),孕嬰童市場迎來“新生兒回暖+中大童規模擴張”的雙重增長機會。

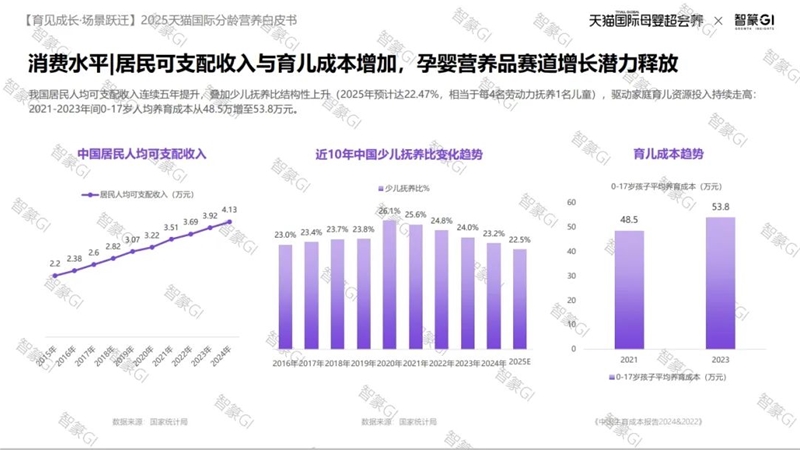

02居民可支配收入與育兒成本增加,孕嬰童營養品賽道增長潛力釋放

白皮書指出,我國居民人均可支配收入連續五年提升,疊加少兒撫養比結構性上升(2025年預計達22.47%,相當于每4名勞動力撫養1名兒童),驅動家庭育兒資源投入持續走高——

2021-2023年間0-17歲人均養育成本從48.5萬增至53.8萬元。

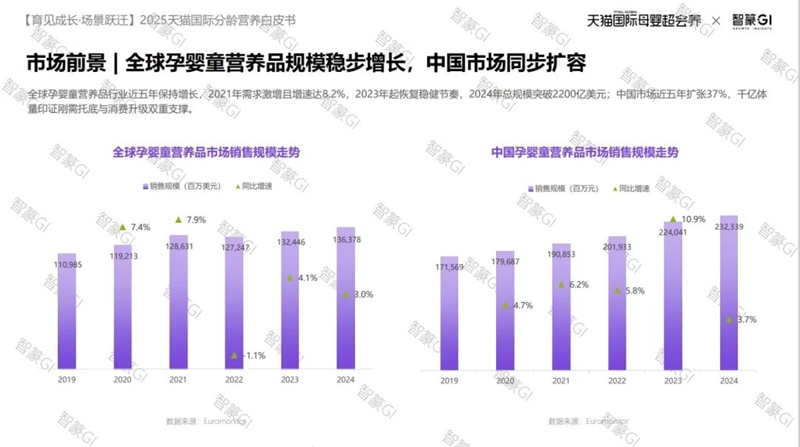

03全球孕嬰童營養品規模穩步增長,中國市場同步擴容

白皮書提到,全球孕嬰童營養品行業近五年保持增長,2021年需求激增且增速達8.2%,2023年起恢復穩健節奏,2024年總規模突破2200億美元。

中國市場近五年擴張37%,千億體量印證剛需托底與消費升級雙重支撐。

04分齡人群場景需求進入新紀元,87%消費者認同市場迭代

從天貓國際孕嬰童消費人群來看,女性用戶占主導;年齡分布上,中青年各段較均衡,35-39歲占比小幅領跑;城市布局聚焦高線(超六成集中一線/新一線);生活形態主打精致育兒與成長儀式感。

而在消費者對兒童/孕婦營養補充的認知理念中,分齡喂養以64%占比成為首選策略,而根據個體短板個性化補充(45%)與常規營養素補充(43%)緊隨其后。

白皮人認為,盡管多數消費者仍以滿足基礎需求為主,但認知已呈現進階趨勢——尤其87%的消費者認同分齡營養重要性,其中33%用戶視其為需溢價購買的剛需,54%將其作為優先選擇依據。

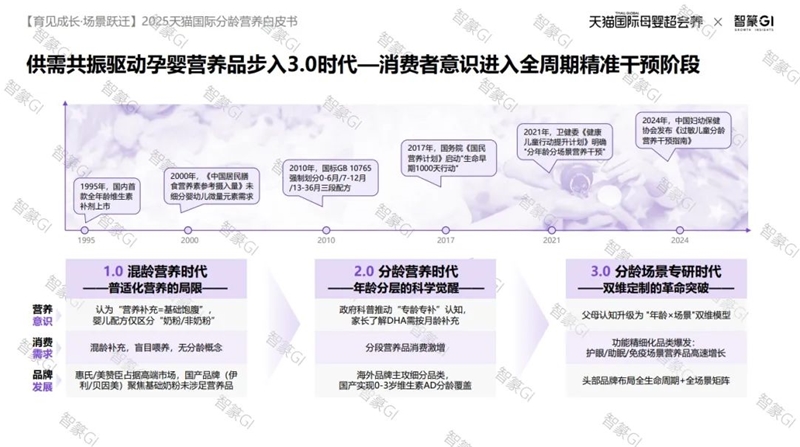

05供需變化驅動,中國孕嬰童營養品已經進入3.0時代。

白皮書提到,從1995年,國內首款全年齡維生素補劑上市至今,國內孕嬰童營養品市場已經進入3.0時代。

具體來看:

1.0時代是指“混齡營養時代”,大多消費者認為“營養補充=基礎飽腹”, 嬰兒配方僅區分“奶粉/非奶粉” ,并且沒有分齡的概念。

2.0時代是指“分齡營養時代”,不斷的政策引導、市場教育,讓更多的消費者人知道分齡的概念,分齡營養品的消費也激增。

3.0時代,則是指“分齡場景專研時代”,父母的認知已經升級到了“年齡*場景”的雙維模型,功能精細化的品類也在爆發,表現在護眼/助眠/免疫場景下營養品的高速增長。

#02

品類趨勢:

場景×成分×技術×產品四維創新

重構供給生態

白皮書提到,當下孕嬰童營養品市場的創新主要集中在場景、成分、技術、產品四個維度。

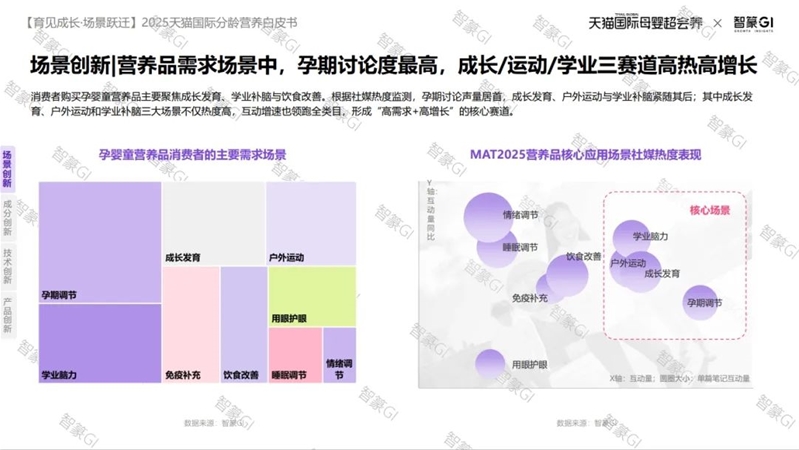

01場景+成分創新:孕期場景討論度最高,兒童成長/運動/學業三賽道高熱高增長

白皮書提到,消費者購買孕嬰童營養品主要聚焦成長發育、學業補腦與飲食改善。

根據社媒熱度監測,孕期討論聲量居首,成長發育、戶外運動與學業補腦緊隨其后;其中成長發育、戶外運動和學業補腦三大場景不僅熱度高,互動增速也領跑全類目,形成“高需求+高增長”的核心賽道。

而在兒童成長發育領域中,白皮書提到,鈣鐵鋅、維生素、益生菌構成核心成分主力,氨基丁酸、接骨木莓、槲皮素、螯合鋅、賴氨酸等增速顯著。

組合策略呈現梯隊分化——

鈣鋅與賴氨酸/維生素的組合成分穩居銷售主導,氨基丁酸×賴氨酸/維生素構建第二梯隊,而增速表現尤為突出的是牛初乳×β-葡聚糖、賴氨酸×甘氨酸、鈣×接骨木莓。

在兒童運動場景中,白皮書提到,家長健康意識激發兒童多元運動場景,主要包含:日常運動以提升體質和促進營養吸收,親子活動如徒步騎行登山等戶外項目,以及專為兒童培養體育技能,針對不同場景選擇科學營養補給逐漸成為必要。

具體的補充成分中,鈣與維生素D構成核心需求基本盤,氨基丁酸、鎂劑及氨糖軟骨素等增速亮眼。

兒童腦力發育領域則以DHA為主要成分的產品占據主導,氨基丁酸、銀杏提取物、蘇糖酸鎂、磷脂酰絲氨酸等成分增速顯著。

組合配方中,DHA為核心,搭配ARA、神經酸、 磷脂酰絲氨酸的配方銷量領先。

而增速表現更亮眼的為創新組合成分——如維生素B×神經酸、蘇糖酸鎂×磷脂酰絲氨酸/維生素B/DHA等 。

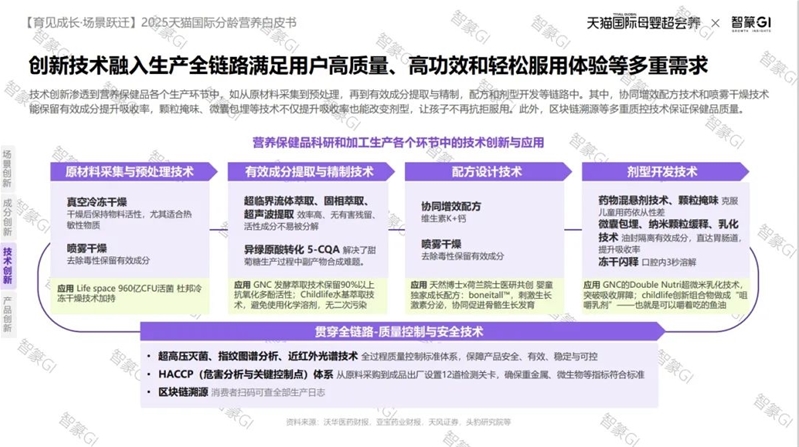

02技術+產品創新:創新技術融入生產全鏈路滿足用戶高質量、高功效和輕松服用體驗等多重需求

白皮書提到,配方、生產、科研等先進創新的技術是海外營養保健品的優勢之一,也是驅動消費者購買海外營養保健品的關鍵因子。

在技術創新方面,消費者更期待提升吸收率、配比更科學、保障高質量的技術,此外孕期使用保健品對保證成分活性、無有害物殘留的新技術更加期待,嬰童及青少年使用營養保健品更青睞能改善孩子服用體驗的創新技術。

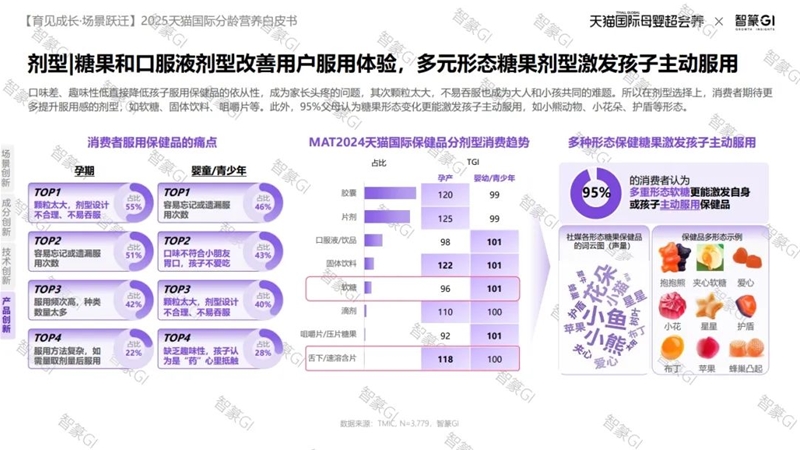

更具體來看,口味差、趣味性低直接降低孩子服用保健品的依從性,成為家長頭疼的問題,其次顆粒太大,不易吞服也成為大人和小孩共同的難題。

所以在劑型選擇上,消費者期待更多提升服用感的劑型,如軟糖、固體飲料、咀嚼片等。

此外,95%父母認為糖果形態變化更能激發孩子主動服用,如小熊動物、小花朵、護盾等形態。

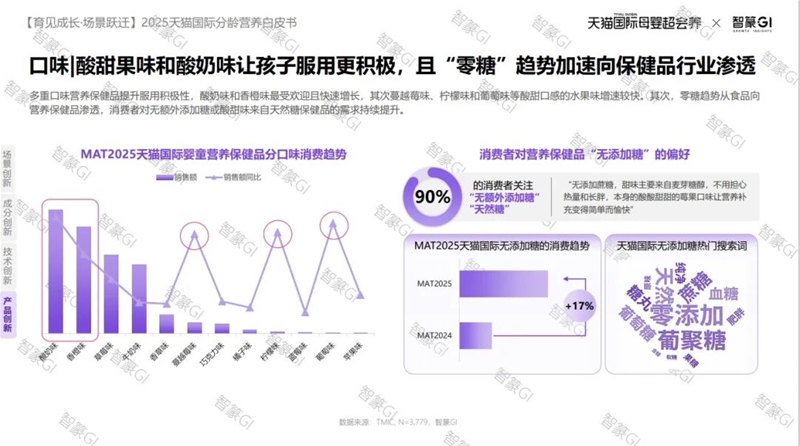

口味方面,白皮書提到,多重口味營養保健品提升服用積極性,酸奶味和香橙味最受歡迎且快速增長,其次蔓越莓味、檸檬味和葡萄味等酸甜口感的水果味增速較快。

其次,零糖趨勢從食品向營養保健品滲透,消費者對無額外添加糖或酸甜味來自天然糖保健品的需求持續提升。

而在包裝上,白皮書觀察到,近9成消費者愿意為能提升使用體驗的創新包裝買單,且伴隨孕期及孩子的多種出行場景,即便攜又衛生的獨立包裝更被消費者期待,如獨立條裝、獨立袋裝、能快速分劑量的易撕包裝、以及既能保證商品活性又方便服用的液固分離獨立倉包裝等。

#尾聲

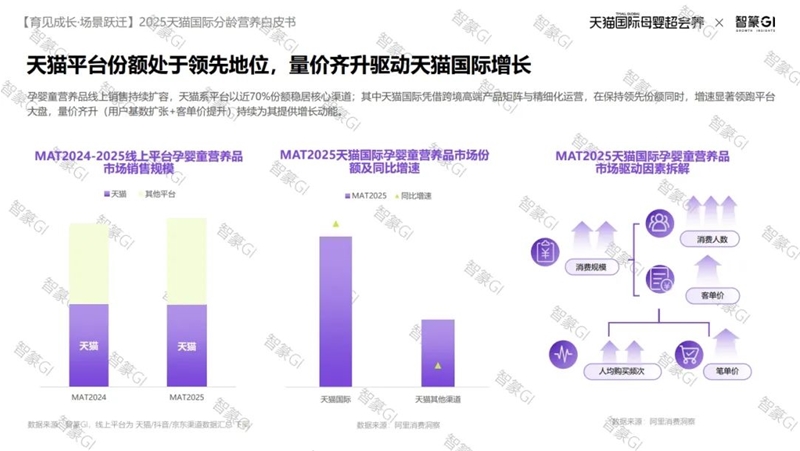

白皮書提到,孕嬰童營養品線上銷售持續擴容,天貓系平臺以近70%份額穩居核心渠道。

其中天貓國際憑借跨境高端產品矩陣與精細化運營,在保持領先份額同時,增速顯著領跑平臺大盤,量價齊升(用戶基數擴張+客單價提升)持續為其提供增長動能。

天貓國際方面表示,將全鏈路賦能營養品牌 ,滿足多樣化經營模式。

在線咨詢