2022年的奶粉業(yè),是轉折變革的關鍵之年,也注定是載入史冊的一年。

二次配方注冊,國產升級替代,并購整合加速,都將成為這一年的關鍵詞。當歷史的車輪開足引擎,“不革新即出局”將成為大多數的企業(yè)命運。

隨著新國標的落地實施,行業(yè)“出清淘汰賽”正式拉開序幕,新一輪供給側并購浪潮也將開啟。

2021年3月,在批奶粉注冊配方即將到期之際,國家衛(wèi)健委發(fā)布了三個號稱史上嚴嬰配審查標準,嚴格程度甚至超過歐美發(fā)達國家。

高標準將倒逼行業(yè)全面轉型升級。新國標設置了兩年過渡期,行業(yè)也隨之開啟“生死時

速”模式。而當下,留給企業(yè)選擇的時間不多了。

2022年開年,行業(yè)并購動作頻頻。美贊臣中國、法國達能分別收購了天津羊奶粉美可高特、湖南歐比佳食品。需要關注的,是乳制品巨頭伊利的行業(yè)動向。

3月3日,伊利宣布對澳優(yōu)全面要約收購成功,這是近年來國內乳業(yè)大并購案。同時就在近日,伊利金領冠成為批符合奶粉新國標的嬰配奶粉,伊利也成為一家通過新國標的奶粉頭部企業(yè),品牌實力不言而喻。

大變革潮起,以伊利為代表的國產乳業(yè)龍頭迎來重大機遇期。與澳優(yōu)強強聯合也必將深刻改變行業(yè)格局。

【“剩者為王”時代】

事實上,國內外多雜牌、貼牌,產品質量參差不齊,分散的行業(yè)格局及過剩的產能一直困擾著奶粉業(yè)發(fā)展。而國家也一直倡導通過兼并重組方式解決這一問題。直到2016年注冊制實施,這一趨勢才真正進入加速期。

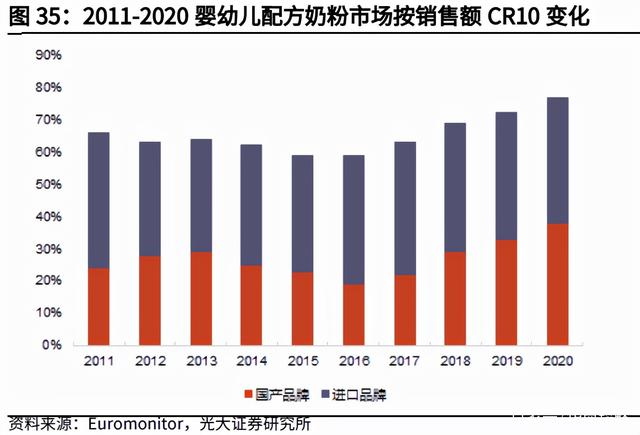

2016年頒布的《全國奶業(yè)發(fā)展規(guī)劃》中提出,到2020年,奶粉業(yè)前十家國產品牌集中度要達到80%的目標。

據歐睿統計數據,2020年CR10占比達76.9%,CR10國產品牌占比提升至38%。但距離80%的目標差距仍十分明顯。

隨著2016年奶粉業(yè)注冊制的實施,奶粉業(yè)供給側改革實質性提速。歐睿數據顯示,2015年,行業(yè)占比低于5%的品牌共占據43%市場份額,到了2019年,這一數字只有24%。

注冊制在實施的當口就被成為史上嚴國標。其要求每家公司只能有3種嬰兒配方奶粉系列,每個系列只能有3種產品配方。后審查截止期限為2018年1月1日。

據東方證券統計數據顯示,截至2021年底,共有1322個嬰配粉產品配方通過注冊,這與注冊制實施前2700余個配方存量相比,總量銳減了上千個。

而新國標的實施,使行業(yè)準入門檻再次被拔高。行業(yè)出清速度進一步加快,奶粉業(yè)淘汰賽進入下半場,疫情的影響也進一步加劇這一趨勢。

新國標尤其在蛋白質、碳水化合物、微量元素以及可選擇成分等部分做出了更明確的嚴格規(guī)定。據信達證券研究顯示,新國標在工藝及配料選擇方面相較上一版難度更大。

由于目前的配方中絕大多數是在2017年注冊獲得,有效期5年。因此2022年行業(yè)又進入到沖刺大考時刻。

隨著國產奶粉品質品控不斷升級,外資品牌市占率下滑,國產奶粉品牌升級替代趨勢越發(fā)明顯。

在疫情影響下,民眾對于進口奶粉的安全性存在顧慮,同時遲遲不能緩解的全球供應鏈問題也影響了外資奶粉供給的穩(wěn)定性。洋奶粉安全事故頻出,外資品牌信譽度降低,將外資品牌奉若圭臬的情緒早已不再。據新消息,近爆出的雅培阪崎桿菌污染奶粉安全事件至少已導致5名嬰兒受害,2名嬰兒死亡。

與此相對,在新國標標準下,從2021年3月新國標發(fā)布到通過,伊利僅用了一年時間,如此“神速”顯示出公司過硬的研發(fā)品控實力。

當大部分配方還處在過渡期時,伊利將憑借先發(fā)優(yōu)勢這輪轉型升級潮流,對澳優(yōu)的收購成功將進一步強化伊利奶粉行業(yè)領導地位,強強聯合使伊利迎來了屬于自己的戰(zhàn)略機遇期。

【“1+1=N”】

伊利對澳優(yōu)全面要約收購成功無疑使行業(yè)競爭格局發(fā)生了深刻變化。

澳優(yōu)作為羊奶粉細分市場的龍頭,產品定位高端,旗下佳貝艾特是全球羊奶粉,市場地位無可撼動。據尼爾森數據,2018年以來,澳優(yōu)羊奶粉銷售額已連續(xù)3年占國內嬰配羊奶粉總進口量6成以上,居全球羊奶粉。

除了羊奶粉外,牛奶粉也是澳優(yōu)重點加碼的業(yè)務,澳優(yōu)旗下專業(yè)超高端牛奶粉業(yè)務的海普諾凱生物(含海普諾凱1897、Neolac悠藍等品牌)2020年銷售額26.98億,同比增長52.7%,實現逆勢增長。

奶粉業(yè)務是近年來伊利的重點發(fā)力方向。在2021年的120億定增中伊利擬使用募資金額的15.5億加大投放,足以見其對奶粉業(yè)務的看好。

在具體業(yè)務中,伊利嬰配奶粉增長快,產品以金領冠系列為主,金領冠珍護、有機塞納牧、悠滋小羊羊奶粉等高端產品表現不俗。而包括欣活在內的成人奶粉常年保持行業(yè)。

據尼爾森數據顯示,2021年前三季度,伊利奶粉業(yè)務取得了同比30%以上的增長,全渠道增速行業(yè)。2022年1月份增速接近20%,于國內外同行業(yè)。

伊利+澳優(yōu),二者的結合不僅是強強聯合,更是能起到“1+1>2”的效果。在各自產品優(yōu)勢、銷售渠道、供應鏈方面都能優(yōu)勢互補、相互協同。

收購澳優(yōu)之后,伊利可以進一步豐富羊奶粉產品線,實現牛羊品類并舉;另一方面二者分別主攻中高端、超高端嬰配粉市場,實現產品矩陣的快速完善。

在供應鏈上雙方優(yōu)勢互補更為明顯。伊利國內奶源豐富,可控奶源占比達40%,而澳優(yōu)在國內奶源相對缺乏,但其全球奶源布局顯著。

當前澳優(yōu)在包括荷蘭、澳大利亞、新西蘭在內的全球“黃金奶源地”建有10家奶源加工基地,包括從上游到終端完整的供應鏈布局。尤其是掌握了大部分荷蘭羊奶資源,近乎壟斷了全球80%的羊乳清蛋白。因此在海外業(yè)務上雙方將有更好的協同。

在渠道上澳優(yōu)可憑借伊利強大的品牌背書,利用伊利渠道和供應鏈優(yōu)勢,將規(guī)模進一步做大。

【全球乳業(yè)巨艦再下一站】

面對伊利“2025年全球乳業(yè)前三,2030年全球”的中遠期目標,奶粉業(yè)務增量貢獻不可忽視。

此前伊利曾提出奶粉業(yè)務“2022年市占率行業(yè)第二、2025年市占率行業(yè)”的目標。并購澳優(yōu)后,短期目標已經實現,同時憑借雙方優(yōu)勢互補,針對行業(yè)同質化嚴重問題,伊利在高端化和差異化道路上崛起,提前鎖定行業(yè)的目標。行業(yè)競爭格局已然生變。

隨著三孩政策的不斷落地,90后、95后進入婚育期,行業(yè)整體增量需求將明顯提升。

另外,國產奶粉的升級替代和并購重組趨勢加速,行業(yè)集中度將快速提升,伊利作為國內乳制品巨頭將顯著受益。

在奶業(yè)賽道充分占位后,憑借伊利品牌國際化觸角的不斷延展,全球乳制品巨艦已經浮現。

在線咨詢